Connectum Global View

Fjorårets desembermåned leverte en julegave få ønsket seg. Mye ble skrevet i mediene om at aksjemarkedene faller, men var det egentlig noe utenom det vanlige?

07-02-2019 | Finans og markeder

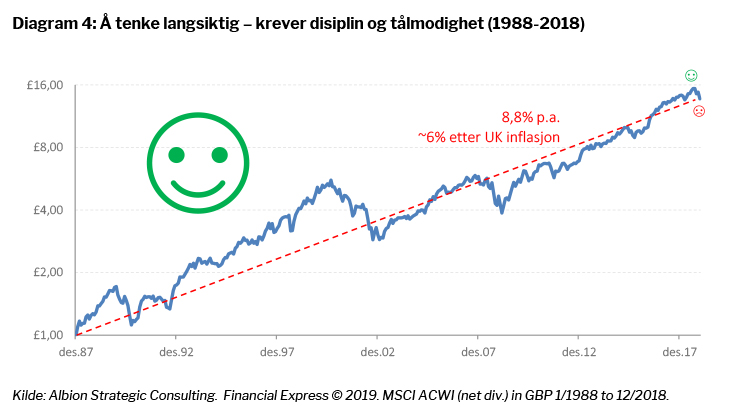

Utfordringen for investorer i dag er at de har blitt bortskjemt av år etter år med høy avkastning siden Finanskrisen, med bare ett år med betydelig fall siden 2008 og det var 2018. Investorer bør minne seg selv på at de har vært heldige fordi normen er å oppleve bølgedaler en av tre år. Nøkkelen er å holde fast ved stø kurs, reagere rasjonelt og stå ut turbulensen, eventuelt rebalansere porteføljen underveis i tråd med de parametere man har satt på forhånd. På lang sikt vil investorene bli belønnet, uansett hva dette året bringer.

Aksjemarkedet falt in 2018 – men se det i perspektiv

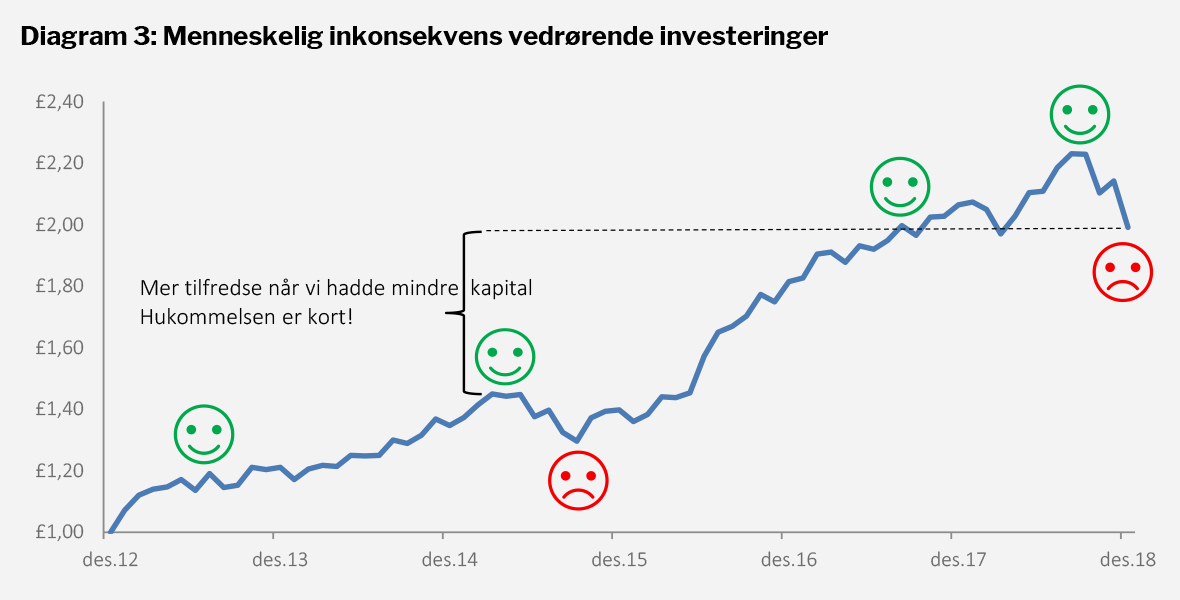

Julaften bød på en gave som de fleste investorer ikke ønsket seg – den største nedgangen på en Julaften noensinne (i det minste i USA) på -2,7%. Det toppet et fall i verdens aksjemarkeder på rundt -4% for året. Det er ingen investeringskatastrofe, særlig ettersom obligasjoner av høy kvalitet holdt seg, og det samme gjorde global eiendom. Det føltes sannsynligvis mye verre a) på grunn av den utrettelige negative nyhetsdekning av ting som risikoen for handelskrig mellom USA og Kina og Brexit-forhandlingene og b) fordi topp-til-bunn-fallet var på rundt -11%. Etter noen avisoverskrifter å dømme kunne man tro at aksjemarkedene ble gruset:

«Verdens aksjemarkeder har hatt den tøffeste perioden på fem år.»

Guardian, 26. oktober 2018

«Fallet i aksjemarkedet i 2018 gjorde mange investorer nervøse.»

Financial Times, 31. desember 2018

Se på diagrammet under. Isolert sett kan man lett bli dratt inn i dragsuget av denne typen retorikk – som har til hensikt å skape sensasjon og selge aviser (eller nå om dagen, få flere klikk).

Perspektiv er viktig

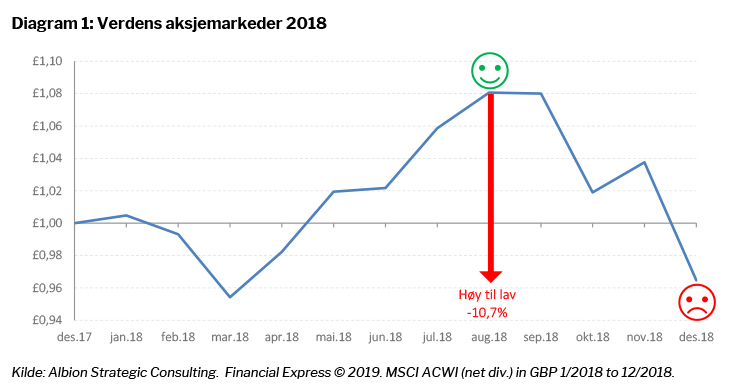

For det første har aksjemarkedet i løpet av de siste ti årene siden 2009 (bunnen av markedet under kredittkrisen) levert positiv avkastning i åtte av ti kalenderår. Det siste negative året for aksjer var i 2011, da aksjemarkedet var nede med rundt 7%. Basert på historiske tall har en av tre år gitt negativ avkastning i snitt. Investorer har altså i de siste ti årene vært svært heldige.

For det andre har aksjeinvestorer, i løpet av den perioden, hvert år, sett fall fra et tidligere høyt priset nivå. Selv om man hadde investert fra begynnelsen av 2008 og med 35% topp-til-bunn-fallet i 2008, ville en aksjeinvestering i løpet av den 11-årige perioden ha økt fra £100 til £230, dvs. 8% i snitt per år i 11 år, hvis man hadde vært disiplinert og tålmodig (les: holdt fast og holdt ut). Det er særlig i tider som disse at gode rådgivere kommer til sin rett ved å sørge for rasjonell oppførsel (les: tabbeskyttelse), at man unngår panikk og rebalanserer porteføljer ved behov, kjøper aksje-fondsandeler når de er lavt priset – noe de fleste investorer ikke finner lett følelsesmessig, selv om det logisk gir mening.

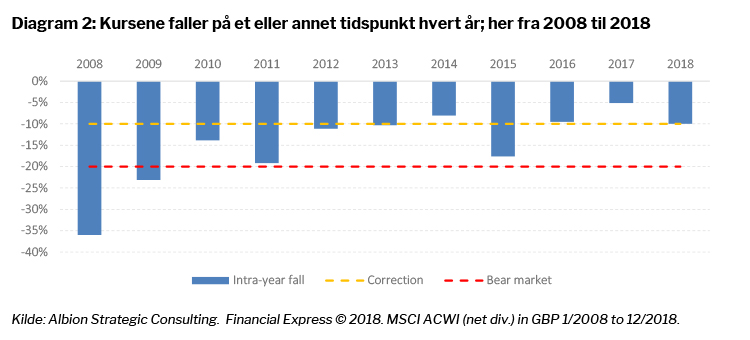

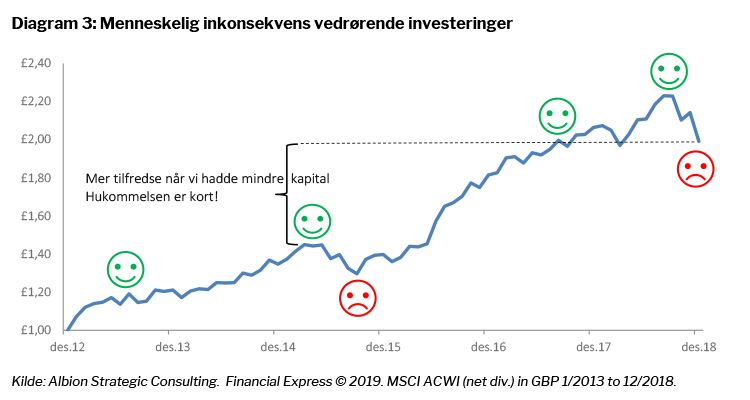

Avslutningsvis har vi som mennesker en merkelig holdning til hva investeringer betyr og hvordan vi relaterer oss til det. Vi pleier å være glade når investeringene – i hvert fall på papiret – går opp og lei oss når vi når verdien igjen, hvis den oppnås etter en markedskorreksjon. Diagrammet nedenfor anskuelig gjør dette punktet.

Husk at betydningen av rikdom er å ha det du trenger, når du trenger det, for å møte dine finansielle økonomiske forpliktelser og leve slik du ønsker. I mellomtiden er verdiendringer støy, noe meningsløst og en del av investeringsopplevelsen. Når du investerer i aksjemarkedet bør du forsøke å unngå at du mentalt tjener penger på den svingete veien du er på. Husk også at et rent oppsving i aksjemarkedet sannsynligvis ikke er lik avkastningen i din portefølje, fordi de fleste investorer har en balansert portefølje ikke bare består av aksjeinvesteringer men også eiendoms- og obligasjonsinvesteringer.

Perspektiv er lønnsomt

Å investere i aksjemarkedet vil alltid være en øvelse med to skritt frem og ett tilbake. Hvilke aksjer som leverer fra ett år til et annet, har liten betydning for den langsiktige investor som ikke trenger å ta ut alle pengene i dag.

Så langt i 2019 er det ingen som vet hva som vil skje, når, i aksjemarkedene. Verdensøkonomien beregnes å vokse med 3,5% utover inflasjonen i år, ifølge IMF, som slett ikke er galt. Prisene i aksjemarkedet i dag er basert et samlet syn av alle investorer basert på informasjon som er tilgjengelig. Hvis ny informasjon kommer ut i morgen, vil prisene justeres for å gjenspeile hvilken innvirkning dette har på selskapsverdier. Siden utgivelsen av ny informasjon er per definisjon tilfeldig, må også prisbevegelsene være tilfeldige, i hvert fall på kort sikt.

På lang sikt reflekterer aksjeprisene den reelle veksten i inntjening som selskapene oppnår gjennom sitt harde arbeid og gjennomføringen av sine strategier. På lang sikt er det å investere i aksjemarkedet en øvelse verdt å ta del i, i hvert fall med en del av porteføljen din. Som Benjamin Graham – en legendarisk investor i begynnelsen av det 20. århundre sa en gang:

I det korte bildet er aksjemarkedet som en loddtrekning mens det på sikt er som en akkumulerende vektskål «

Vi kan ikke være mer enige.

Av: Richard B. Stott og Nils-Odd Tønnevold (firmaets grunnleggere)

—

Ditt liv, dine penger, din fremtid. Våre råd.

Ønsker du gode og uavhengige råd? – Ring 22 12 46 40 eller send en e-post til info@connectum.no

CONNECTUM er en fullstendig uavhengig finansiell rådgiver med investeringsrådgivning som spesialitet. Vi har konsesjon fra Finanstilsynet og bistår gründere, eiere av egne virksomheter og personer i liberale yrker med å sikre fremtiden og investere klokt gjennom planmessig sparing, investering, strukturering mv.

CONNECTUM har ingen bindinger til banker, forsikringsselskaper, fondsselskaper eller leverandører av noe annet slag, selger ingen produkter og mottar heller ingen provisjoner, kommisjoner eller lignende. Vår inntektskilde er utelukkende forhåndsavtalt honorarbetaling fra våre kunder relatert til porteføljeverdi, avtalt omfang eller medgått tid. Våre partnere Henrik Tell, Richard Stott og Nils-Odd Tønnevold har hver mer enn 26 års erfaring fra fagfeltet.

Del innlegget: