Aktive versus systematisk forvaltede fond

– hvordan velge det beste alternativet for deg? Hva er vinnerstrategien?

Table of Contents

Alle vil finne gryten med gull i enden av regnbuen, men la oss innse det, for å få den trenger du flere inntektskilder. La oss snakke om fondsinvesteringer og hvilke som passer best til dine egne livslange mål og drømmer.

Det er delte meninger om hvilken investeringsmetode som er best. Mange selgere vil forsøke å overtale deg til å velge den dyre metoden med løfter om meravkastning. En metode lover per definisjon å slå markedet. Men er dette mulig?

Før vi går inn i diskusjonen, vil vår mening alltid være avhengig av investorens økonomiske mål og profil. Hver person er sin egen verden, så det er ikke egnet å si at én investeringsmetode er bedre enn en annen, uten å kjenne omstendighetene til investoren selv.

Så la oss begynne med å definere hver enkelt.

Investeringer i aktive fond

Det endelige målet for en aktiv fondsforvalter er å «slå markedet» ved å overgå indeksene over tid. Investering i et tilpasset sett med aksjer, som gambler på kundens interesser, markedsanalyse, research og investeringsbeløp.

Denne metoden er avhengig av analytikere og researchere, som aktivt vil kjøpe, holde og selge aksjer for å nå målet, basert på deres vurdering.

Investeringer i systematisk forvaltede fond

På den motsatte siden er den passive metoden å gjenskape markedsindeksene, som S&P Europe, Dow Jones, Nasdaq eller Nikkei. Kjøpe alle aksjene i en indeks, gjenskape dens ytelse i sin egen portefølje. Sikre en mer stabil vekst med lavere risiko.

For eksempel: I gjennomsnitt har S&P 500-indeksen hatt en vekst på 10,5% siden 1957, så det er logisk å tenke at ved å gjenskape aksjene i denne indeksen, bør investoren ha en årlig avkastning på +10,5%.

Hva er fordelene og ulempene med alternativene?

Debatten handler om hvilket som gir best ytelse og resultater, og at alt avhenger av investorens profil og finanshuset som forvalter.

Som et 100% uavhengig finanshus uten bindinger, knyttet til noe instrument, aksje, obligasjon (innenfor andre;) er vi kvalifisert til å skrive om fordeler og ulemper ved hver enkelt metode, og la leserne gjøre seg opp sine egne meninger. (Selv om vi har klare meninger og metoder for hver, som har gitt oss bedre resultater.)

.

Aktive fond

Systematisk forvaltede fond

Pros

Dedikert team. Et team undersøker og analyserer aktivt markedet for å overgå referanseindeksen (indekser)

Fleksibiltet. Investeringen er ikke knyttet til noen indeks, hvor investors krav kan imøtekommes.

Reagerer på markedet. Lederteamet kan reagere på endret økonomisk miljø og atferd, samt unngå visse regioner eller områder.

Forutsigbarhet. Når du gjenskaper markedsindeksen, vet du hva du får. Det er svært usannsynlig at et systematisk forvaltet fond vil gjøre det dårligere enn indeksen.

Sikkerhet. Stoler ikke på menneskelig dømmekraft, men er basert på markedsadferd.

Lavere kostnader.Forvaltningshonoraret er rundt 40 % lavere, da det kun krever menneskelig overvåking.

Cons

Gjetning. Investeringen er 100 % avhengig av menneskelig analyse, ferdigheter og dømmekraft.

Nøkkelperson-risiko. Suksess er avhengig av lederen. I det uheldige tilfellet å miste denne personen, er ikke investoren garantert å ha de samme resultatene når noen andre tar over.

Høyere kostnader. Det kreves høye forvaltningshonorarer for å betale ressurser og ekspertise.

Mangel på valgmuligheter. En investor må godta en indeks, selv om han kanskje ikke liker visse bransjer eller selskaper i gruppen.

Markedsavhengig. Investeringen avhenger av atferden til markedet, med lavere sjanse til å overgå markedet.

Som man kan se, er valg av riktig fondsinvesteringsmetode, direkte basert på investorens profil. I de fleste tilfeller vil risikotakere heller gå for et aktivt fond, men må akseptere en høyere kostnad for denne tjenesten.

Mens lav- og middels risikotakere heller vil sikre investeringene sine ved å etterligne markedets oppførsel, og forvente en gjennomsnittlig vekst på 8-10% årlig.

Til tross for at mange investorer og finanshus hevder at et aktivt fond er mer lønnsomt, fordi det til og med står i definisjonen «å slå markedet,» har tidligere resultater vist det annerledes.

I følge Bloombergs observasjoner har bare 29% av de aktive fondene de siste femten årene, frem til april 2016, gått bedre enn S&P 500. Og i løpet av de siste fem årene har bare 19% av aksjefondene gjort det.

Legger man til høykostnadshonorarene for denne typen aktiv forvaltning, og de siste tjue årenes resultater, virker det ikke så attraktivt. Det gjør dette til en dyr gjetning og en høyrisikabel investeringsmetode.

Ytelsen er helt klart knyttet til investeringsforvalteren og deres ferdigheter for å slå referanseindeksene.

Hva er vinnerformelen?

Det er feil å si at én metode er bedre enn den andre, og snarere enn det velger mange finanshus å diversifisere porteføljen sin ved å blande begge typer fond. Vår løsning er litt annerledes. Vi har laget en systematisk og kriteriebasert investeringstilnærming, samtidig som vi har helt uavhengig og skreddersydd rådgivning. Vi har ikke koblinger til noen leverandører, og vi er heller ikke pålagt å selge noen form for spare- eller investeringsprodukter.

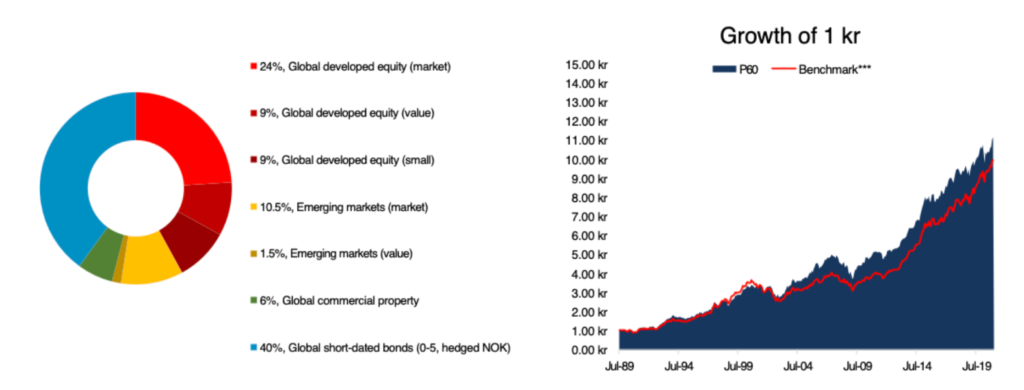

En blandet portefølje av systematisk forvaltede fond spredt over hele markedet, i stedet for noen få selskaper, reduserer risiko og leverer en avkastning fra 5-10 % og enda mer. Metoden vår innebærer også årlig reinvestering, opp til 18 ganger den opprinnelige investeringen.

«Avkastningen 1989-2021 på 8,1 % netto til en kunde har gitt 12 ganger av pengene; 10 millioner kroner har blitt til 120 millioner kroner med 60 % investert i aksje-/eiendomsfond og 40 % i obligasjonsfond, alt systematisk forvaltet.»

Konklusjon

Selv om ingen metode er bedre enn den andre, har vi visse preferanser for hvordan vi kan skape høy ytelse og beskytte investorens penger med lavere risiko. Noen investorer er høyrisikoaktører som velger aktive fond – vårt råd går på sikre og systematiske forvaltede fond. Og tross alt lønner det seg med tålmodighet og systematikk. Jo lengre tidsserier du ser på, jo tydeligere og mer overbevisende blir mønsteret.

Er du nysgjerrig på ditt eget investeringspotensial? Bruk investeringskalkulatoren vår og se hvor mye du kan generere i årene som kommer.

Prøv vår RAS/kalkulator – se hvordan dine investeringer kan vokse de neste årene.

Om Connectum

I mer enn 30 år har vi administrert kundenes investeringer og har hjulpet dem med å utforme den rette veien mot økonomisk frihet, realisere drømmer og gi økonomisk trygghet til familiene deres.

Vi er til for å hjelpe deg med å sikre fremtiden og investere klokt. Med ditt liv, dine penger og din fremtid som utgangspunkt, gir vi fullstendig uavhengige og helhetlige råd, og hjelper deg slik at du når dine mål på kort og lang sikt.

Modellen vår kan oppsummeres i tre ord: Vi gjetter ikke.

Hvis du er interessert i å lære mer, kontakt oss på +47 22 12 46 40 eller info@connectum.no